كما دوننا الملاحظات حول الشركات المكونة للمؤشر الثلاثيني من مفهوم أعلى و أقل سعر حدث خلال 52 أسبوع و تحدثنا حول سلوك الأسهم حول هذه الحدود السعرية

نتكلم اليوم من نفس المفهوم على الشركات المكونة للمؤشر السبعيني و بذلك نكون قد قمنا بتغطية 100 شركة هم أهم الشركات المدرجة في البورصة المصرية و التي تشكل أغلبة قيمة السوق السوقية كلها

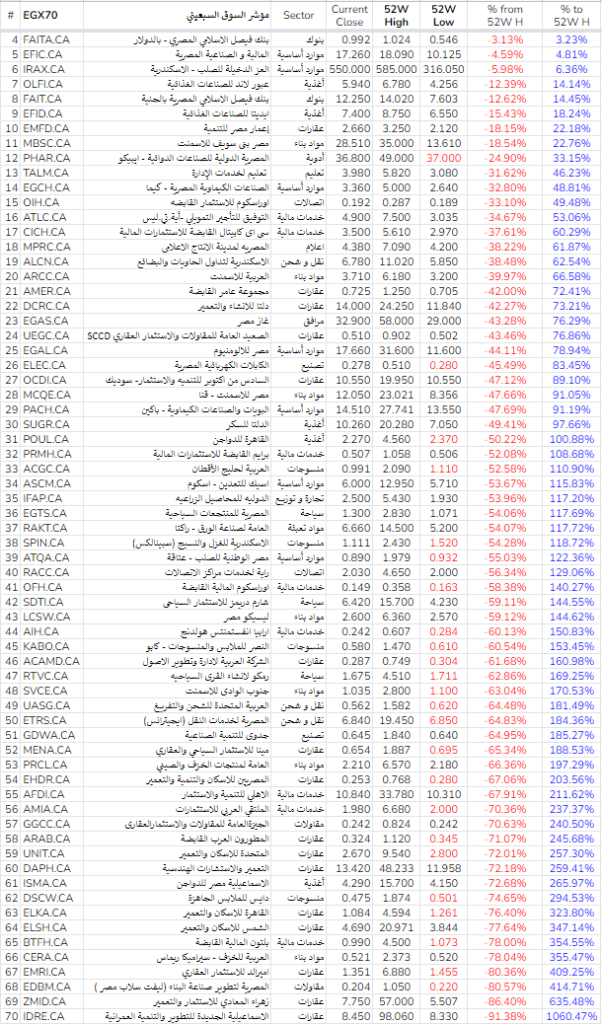

شركات المؤشر السبعيني

كما نعلم: يتكون المؤشر من 71 شركة متساوية النسب و لنأخذ أسرع الملاحظات أولا

المؤشر نفسه اخترق أقل سعر له خلال 52 أسبوع

المؤشر نفسه سجل أقل سعر له منذسبتمبر 2020

المؤشر يبعد عن أعلى سعر له خلال 52 أسبوع و هي أيضا قمته التاريخية أو أعلى سعر سجله في تاريخه بنسبة 45% و يحتاج أن تتضاعف نقاطه ليعود لنفس القمة

من أصل 71 شركة: هناك 45 شركة (63% من الشركات) تبعد عن قمتها السنوية بنسبة أكثر من 50% أو بمعنى آخر تحتاج لمضاعفة سعرها الحالي على الأقل لتصل الى تلك القمة

هناك 2 شركة تحتاج الى مضاعفة سعرها الحالى 4 مرات لتصل الى قمتها السنوية

هناك شركة واحدة تحتاج لمضاعفة سعرها الحالي 6 مرات لتصل الى قمتها السنوية التى فقدتها

هناك شركة واحدة تحتاج لمضاعفة سعرها الحالى 10 مرات لتصل الى قمتها السنوية أو أعلى سعر لها في 52 أسبوع

من أصل 71 شركة: هناك 26 شركة (36% من الشركات) قاموا باختراق أقل سعر تم في 52 أسبوع اليوم و سجلوا نفس سعر القاع أو أقل منه

من أصل 71 شركة: هناك فقط 6 شركات قريبة من أعلى سعر خلال 52 أسبوع و تتراوح نسبة المسافة بينهم حول 15% من القمة

أسوء قطاعات المؤشر السبعيني بالترتيب: قطاع العقارات ثم الخدمات المالية غير المصرفية

أفضل قطاعات المؤشر السبعيني بالترتيب: البنوك ثم الموارد الأساسية ثم الأغذية

هذه بعض الملاحظات السريعة على مجمل الشركات المكونة للمؤشر و لكن اذا نظرنا لأفضل و أسوء الشركات في الآداء نجد التالي

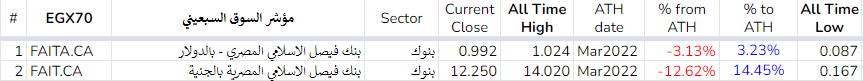

أقرب شركة لقمتها السنوية التى حدثت خلال 52 أسبوع هي بنك فيصل الإسلامي المدرج بالدولار الأمريكي حيث يبعد عن هذه القمة باثنان سنت فقط أو بنسبة 3% و هى بالمناسبة أعلى سعر في تاريخ السهم منذ ادراجه في السوق و الذي سجله أيضا قريبا في الشهر الماضي

تليه شركة المالية و الصناعية المصرية التي تبعد عن قمتها السنوية 4.6% فقط رغم أنها من الشركات التي لم تتعافى و تعود لأعلى سعر في تاريخها منذ انهيارات الأزمة العالمية في 2008 و تبعد عن قمتها التاريخية 66% و التي لم ترها منذ يونيو 2008 حتى الآن

ثم شركة الدخيلة للصلب التي تحتاج الى زيادة في سعرها الحالي 6% فقط لتخترق قمة ال52 أسبوع ثم يكون طريقها مفتوحا الى قمتها التاريخية حول الف جنيه و التي سجلتها في فبراير 2019

تأتي بعد ذلك عبورلاند من قطاع الأغذية و المشروبات و تبعد عن قمتها السنوية 12.4% و تحتاج زيادة في السعر الحالي قريبة من هذه النسبة و هي أيضا قريبة من قمتها التاريخية التي سجلتها في 2018

و بالطبع يأتي بنك فيصل المدرج بالجنيه المصري في القائمة و كما هو الحال في ادراجه الدولاري فإن قمته السنوية نفس قمته التاريخية مما يعزز من قوة هذا المستوى السعري

و اذا نظرنا من أسفل القائمة السابقة لجميع الشركات سنجد ترتيب الأسوء في الآداء على رأسهم شركة الإسماعيلية الجديدة من قطاع العقارات صاحب أسوء آداء سنوي و ربع أول للسنة الحالية أيضا و السهم يبعد عن قاعه السنوي بستة قروش فقط و لكنه يحتاج لمضاعفة السعر الحالى اكثر من 10 مرات للوصول الى قمته السنوية فقط و هى بالمناسبة أعلى سعر حققه السهم في تاريخه القصير أيضا منذ ادراجه

تليه في القائمة شركة زهراء المعادي من نفس قطاع العقارات و هي تحتاج لمضاعفة سعرها الحالى 6 مرات للتعافي من قمتها السنوية و هى ايضا اعلى سعر في تاريخ السهم و هى ملاحظة هامة و مستوى سعري يستحق التأمل

ثم بعد ذلك تأتي من قطاع المقاولات الشقيق شركة ليفت سلاب التي اخترقت القاع السنوي أو أقل سعر تم في 52 أسبوع و تعتبر أيضا قريبة جدا لاقل سعر سجلته في تاريخها منذ الادراج

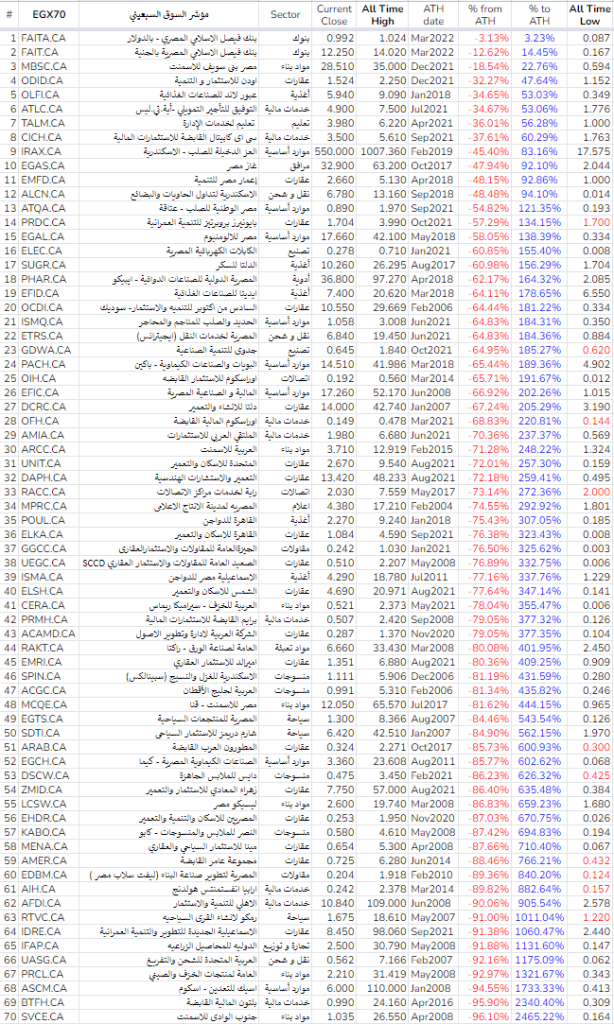

هذه بعض الملاحظات التي نراها للاسهم حول الحدود السعرية لفترة 52 أسبوع سابقة لاهمية هذه الحدود و نرفق أيضا حالة الأسهم حول حدودها السعرية التاريخية منذ الادراج و توقيت تحقيق أعلى و أقل سعر في تاريخ الأسهم و حالة السعر الحالى من أعلى قمة تمت في تاريخ تلك الأسهم فهى توضح الكثير من الأمور خاصة اذا قرنت بالقائمة السابقة